29 دسامبر 2023 -توسط KeAi Communications Co.

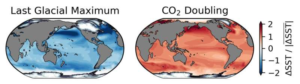

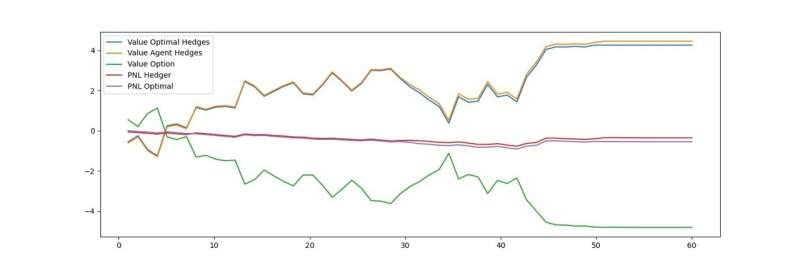

عملکرد روش پیشنهادی در مقایسه با استراتژی بهینه. اعتبار: مجله Finance and Data

هوش مصنوعی (AI) اغلب به عنوان یک گلوله نقره ای برای حل مسائل پیچیده مدل سازی تبلیغ می شود. در میان کاربردهای فراوان آن، به عنوان ابزاری برای مدیریت ریسک محصولات سرمایه گذاری پیچیده – به اصطلاح قراردادهای مشتقه – در حوزه بانکداری سرمایه گذاری مورد بررسی قرار گرفته است. با وجود گزارشهای مثبت متعدد در این زمینه، نگرانیهایی در مورد کاربرد عملی آنها مطرح شده است.

در یک مطالعه جدید منتشر شده در مجله Finance and Data Science، تیمی از محققان از سوئیس و ایالات متحده بررسی کردند که آیا عوامل یادگیری تقویتی RL می توانند برای پوشش قراردادهای مشتقات آموزش داده شوند یا خیر.

لوریس کانلی، نویسنده اول، این مطالعه و محقق در IDSIA در سوئیس توضیح می دهد: «نباید تعجب آور باشد که اگر هوش مصنوعی را بر روی داده های بازار شبیه سازی شده آموزش دهید، در بازارهایی که منعکس کننده شبیه سازی هستند، به خوبی کار خواهد کرد و مصرف داده بسیاری از سیستم های هوش مصنوعی غیر عادی است.

برای غلبه بر کمبود داده های آموزشی، محققان تمایل دارند یک شبیه ساز دقیق بازار را برای آموزش عوامل هوش مصنوعی خود در نظر بگیرند. با این حال، راهاندازی چنین شبیهسازی منجر به یک مشکل مهندسی مالی کلاسیک میشود: انتخاب مدلی برای شبیهسازی و کالیبراسیون آن، و ایجاد رویکرد مبتنی بر هوش مصنوعی بسیار شبیه به روشهای استاندارد مونت کارلو که برای چندین دهه استفاده میشوند.

کانلی میگوید: «چنین هوش مصنوعی را نیز به سختی میتوان بدون مدل در نظر گرفت: این تنها در صورتی اعمال میشود که دادههای بازار کافی برای آموزش در دسترس باشد، و این امر به ندرت در بازارهای مشتقات واقع بینانه انجام میشود.

این مطالعه، همکاری بین IDSIA و بانک سرمایه گذاری UBS، بر اساس به اصطلاح Deep Contextual Bandits است که در RL به دلیل کارایی داده و استحکام خود شناخته شده است. با انگیزه واقعیتهای عملیاتی شرکتهای سرمایهگذاری در دنیای واقعی، نیازمندیهای گزارشدهی پایان روز را شامل میشود و با نیاز به دادههای آموزشی بسیار پایینتر در مقایسه با مدلهای مرسوم، و سازگاری با بازارهای در حال تغییر مشخص میشود.

نویسنده ارشد اولگ سیهر، که قبل از انتصابش در IDSIA، کارمند چندین بانک سرمایه گذاری بود توضیح میدهد: «در عمل، در دسترس بودن دادهها و واقعیتهای عملیاتی، مانند الزامات برای گزارش ارقام ریسک پایان روز، محرکهای اصلی هستند که کار واقعی را در بانک دیکته میکنند، به جای آموزش کارگزاران ایدهآل». “یکی از نقاط قوت مدل جدید توسعه یافته این است که از نظر مفهومی شبیه عملیات تجاری در یک شرکت سرمایه گذاری است و بنابراین از منظر عملی قابل اجرا است.”

اگرچه روش جدید ساده است، اما ارزیابی دقیق عملکرد مدل نشان داد که روش جدید از نظر کارایی، سازگاری و دقت در شرایط واقعی بهتر از سیستمهای معیار عمل میکند. کانلی نتیجه میگیرد: «همانطور که اغلب در زندگی واقعی اتفاق میافتد، کمتر، بیشتر است – همین امر در مورد مدیریت ریسک نیز صدق میکند.