12 مه 2022 -نویسنده: راسل هنسلی، کوین لاچکوفسکی، تیمو مولر و دنیس شودهلم

افزایش سریع جذب وسایل نقلیه الکتریکی می تواند اکوسیستم خودرو را متحول کند و حتی نوآوری های بیشتری را ارتقا دهد. برای اینکه این اتفاق بیفتد، اکنون دو امر ضروری نیاز به توجه دارند.

بخش خودرو در آستانه تغییراتی است که از زمانی که مدل T Ford از خط تولید در اوایل دهه 1900 خارج شد، مشاهده نشده است، زیرا قوانین جدید، فناوریها و ترجیحات مصرفکننده محصولات و مدلهای تجاری آن را تغییر داده است. هم OEM های سنتی و هم استارت آپ های جدید برای رسیدگی به این روندها هزینه بیشتری می کنند: از سال 2010، سرمایه گذاران کنجکاو 280 میلیارد دلار را به راه حل های سخت افزاری و نرم افزاری نوآورانه خودرو اختصاص داده اند. تقریباً نیمی از این سرمایه گذاری، حدود 115 تا 120 میلیارد دلار، صرف وسایل نقلیه الکتریکی (EVs) شده است.

بازارهای سرمایه به این هجوم پاداش داده اند. با میانگین وزنی بازده کل سهامداران (TSR) 79 درصد از مارس 2020 تا ژانویه 2022، OEM های سنتی و تامین کنندگان قطعات از شرکت ها در بسیاری از بخش های پررونق دیگر، از جمله فناوری پیشرفته و مواد شیمیایی، بهتر عمل کردند. نتایج حتی برای بچههای نسبتاً جدید در بلوک، مانند NIO، تسلا، و سایر استارتآپهای EV که میانگین وزنی TSR آنها 278 درصد در صدر فهرست قرار دارند، بسیار چشمگیرتر بود.

این صنعت معمولاً ب بیشترین رشد خود را به فروش خودروهای سنتی با موتورهای احتراق داخلی (ICE) متکی بوده است. اما پیشبینی میشود که فروش کلی خودرو تا سال 2025 با CAGR متوسط 2 درصد افزایش یابد و حتی ممکن است در تراز این دهه کاهش یابد. اما TSR صنعت به دلیل خوشبینی نسبت به افزایش درآمد از منابع دیگر، از جمله منابع مرتبط با فناوریها و خدمات جدید، همچنان بالاست. خودروهای برقی، که اکنون بخش کوچکی از خودروهای فروخته شده را نشان میدهند، در نقطه اوج قرار دارند و عامل میزان بسیاری از اشتیاق در بازار سرمایه هستند. در نیمه دوم سال 2020، علیرغم بحران اقتصادی ناشی از همه گیری کووید-19، فروش و نفوذ خودروهای برقی مسافری در بازارهای اصلی شتاب گرفت. مککینزی پیشبینی میکند که تقاضای جهانی برای خودروهای برقی از سال 2021 تا 2030 شش برابر خواهد شد و فروش سالانه آن از 6.5 میلیون به تقریباً 40 میلیون در این دوره خواهد رسید.

با این حال، این پیشبینیهای خوشبینانه برای خودروهای الکتریکی با برخی هشدارهای بزرگ همراه است. در حالی که تقاضای مصرف کننده واضح به نظر می رسد، اکوسیستم خودرو باید به سرعت سه محدودیت اصلی را برطرف کند تا تولید و فروش EV بتواند مقیاس خود را افزایش دهد:

- مشکلات تامین مواد خام کافی از جمله لیتیوم، نیکل و کبالت مورد استفاده در باتری ها

- تعداد ناکافی کارخانه های عظیم که باتری تولید می کنند و همچنین بهره وری پایین در امکانات موجود

- یک زیرساخت شارژ عمومی که باید برای همگامی با تعداد خودروهای الکتریکی در جاده ها ایجاد شود

اگرچه برخی از شرکت های بزرگ ممکن است تلاش کنند دسترسی خود را به مواد خام افزایش دهند، اکثر شرکت های خودروسازی در حال حاضر فاقد این گزینه هستند. با این حال، آنچه صنعت می تواند با آن مقابله کند، مسائل مربوط به کارخانه های گیگ و زیرساخت شارژ است. اقدام سریع برای گسترش شتاب در خودروهای برقی کلیدی خواهد بود و حتی ممکن است به تسریع پذیرش خودروهای خودران (AVs) کمک کند، که از طریق آن OEM ها فرصت های بیشتری را در خدمات و درآمدهای چرخه عمر از مواردی مانند نرم افزار خارج از هوا پیدا می کنند. به روز رسانی، خدمات نقشه برداری، و سرگرمی در خودرو.

کارخانه های گیگ بسازید (و کاری کنید که کار کنند)

موتورهای EV انرژی خود را از باتریهایی میگیرند که حاوی مواد بسیار متفاوتی از باتریهای مورد استفاده در وسایل نقلیه سنتی ICE از جمله لیتیوم، کبالت و نیکل هستند. تاسیسات بسیار بزرگی که اکثر باتریهای EV در آن تولید میشوند، کارخانههای گیگ نامیده میشوند، زیرا ظرفیت سالانه تولید آنها بیش از یک گیگاوات است. اکثر کارخانههای گیگا در آسیا تأسیس شدهاند و حدود 80 درصد ظرفیت تولید باتری در سال 2020 را تشکیل میدهند. در حالی که اکثر کارخانههای گیگا توسط تولیدکنندگان سلول اداره میشوند، بسیاری از OEMها نیز در این زمینه فعالتر میشوند.

امروزه اپراتورهای گیگاکارخانه با دو مشکل عمده روبرو هستند. اول، هنگام ساخت این تأسیسات عظیم، مسائل ساخت و ساز ناگزیر به وجود می آیند و هزینه ها و زمان بندی را افزایش می دهند. و دوم، پس از باز شدن کارخانه های گیگ، بسیاری از شرکت ها با کارایی عملیاتی دست و پنجه نرم می کنند. اگر روند فعلی تولید تاخیری شروع شود و رمپ های طولانی مدت ادامه پیدا کند، تحلیل مک کینزی پیش بینی می کند که 30 درصد از ظرفیت سالانه جدید اضافه شده تنها در آمریکای شمالی تا سال 2025 در معرض خطر قرار خواهد گرفت و به طور بالقوه بیش از 300000 خودرو سالانه در آن منطقه با کمبود باتری مواجه خواهد شد .

رسیدگی به مسائل ساختمانی

اگر تقاضای جهانی خودروهای برقی طبق پیش بینی افزایش یابد، صنعت به 200 گیگا کارخانه جدید نیاز خواهد داشت – علاوه بر 130 گیگا کارخانه که در حال حاضر وجود دارد، که نشان دهنده بیش از 400 میلیارد دلار سرمایه مستقر است – تا سال 2030. بسیاری از تاسیسات جدید احتمالاً در مکان های نزدیک ساخته خواهند شد. OEM ها برای کاهش زمان و الزامات موجودی ایجاد شوند . علاوه بر این، سلول های باتری می توانند بیش از 7000 دلار هزینه برای هر وسیله نقلیه داشته باشند، بنابراین ارزش موجودی مسیر برای باتری های حمل شده بین المللی بسیار بالا خواهد بود. اما عوارض در مراحل طراحی و ساخت می تواند شروع تولید را تا 12 ماه یا بیشتر به تاخیر بیندازد.

اپراتورهای گیگا کارخانه ها ممکن است از طریق استخدام قوی تر استعدادهای ساخت و ساز، به طور ایده آل در مرحله برنامه ریزی سایت یا قبل از آن، از برخی مشکلات رایج اجتناب کنند. پست هایی که پر کردن آنها بسیار دشوار است، مانند موقعیت هایی که مربوط به کار دستی الکتریکی یا مکانیکی است، به بیشترین توجه نیاز دارند. اپراتورها همچنین ممکن است از توجه اولیه به استانداردهای طراحی محلی و نگرانیهای نظارتی، مانند فاضلاب، و استفاده از تأمینکنندگان در پایگاه صنعتی محلی که میتوانند پشتیبانی در محل را ارائه دهند و به چالشهای کیفیت و خروجی سریعتر پاسخ دهند، سود ببرند.

افزایش بهره وری عملیاتی

پس از راه اندازی یک گیگاکارخانه، چالش ها ناپدید نمی شوند. بسیاری از تاسیسات جدید به دلیل کمبود مداوم نیروی کار، خرابی غیرمنتظره ماشین آلات و مشکلات عملیاتی، خروجی کمتر از حد انتظار را تجربه کرده اند. عواقب تولید از دست رفته می تواند هم برای تولیدکنندگان سلول باتری و هم برای OEM هایی که عرضه می کنند بسیار زیاد باشد. اگر یک نیروگاه 50 گیگاوات ساعتی تنها به 66 درصد از تولید سالانه برنامه ریزی شده خود دست یابد، می تواند سالانه حدود 500 میلیون دلار از ارزش خود را از دست بدهد و سود مدل سازی شده 6 درصدی را به زیان بالقوه 8 درصد تبدیل کند OEM .های پایین دستی ممکن است با کمبود عرضه مواجه شوند و آنها را مجبور به کاهش تولید خودرو یا تعطیل موقت کارخانه ها کنند. چندین OEM برجسته مجبور شدند تولید خود را به دلیل اختلال در تامین باتری از سال 2017 متوقف کنند، حتی اگر تولید بسیار کمتر از آنچه در آینده باشد.

برای به حداقل رساندن مسائل مربوط به نیروی کار، تولیدکنندگان سلول باید خط لوله استعداد را در تمام مراحل، از جمله انتخاب محل، ساخت و آموزش فرآیند، در نظر بگیرند. آنها همچنین باید در نظر داشته باشند که چگونه روالها و مهارتهای روزانه کارگران محلی ممکن است با کارکنان دیگر امکاناتشان متفاوت باشد. اگر ایجاد قابلیت ضروری به نظر برسد، کارخانههای گیگ میتوانند از داشتن یک سازمان بینفرهنگی در محل بهره ببرند که در آن کارکنان با تجربه جهانی به استخدامکنندگان محلی در توسعه شایستگیهای استراتژیک کمک میکنند. و با توجه به افزایش تقاضای باتری، تولیدکنندگان سلول باید در مورد نیازهای استعدادهای آینده خود نیز فکر کنند، زیرا آنها فعالیت های تحقیق و توسعه طراحی شده برای پیشبرد نسل بعدی تولید سلول را انجام می دهند. صنعت به سرعت در حال تغییر است و فناوری باتری به سرعت در حال پیشرفت است که شرکت ها باید در تطبیق تلاش های استخدام و آموزش خود زیرک باشند.

در صورت کمبود قطعات و ماشین آلات سلولی، به خصوص زمانی که تقاضا در سراسر جهان در حال افزایش است، بازده عملیاتی نیز می تواند آسیب ببیند. تولیدکنندگان سلول باتری ممکن است در برخی موارد با تکیه بر منابع محلی، کارایی را افزایش داده و پیچیدگی عملیاتی را کاهش دهند. به عنوان مثال، آنها ممکن است به استفاده از فروشندگان با تجربه جهانی برای تجهیزات مورد نیاز در مراحل فرآیند حیاتی ادامه دهند، اما ممکن است در غیر این صورت از فروشندگان منطقه ای پاسخگو استفاده کنند.

در حالی که تامین کنندگان باتری اکنون در رسیدگی به مسائل مربوط به کارایی عملیاتی پیشتاز هستند، همان سوالات در آینده نزدیک برای OEM ها مرتبط تر خواهد شد زیرا تعداد بیشتری از آنها مشارکت خود را در تولید باتری از طریق استراتژی های مختلف، مانند یکپارچه سازی عمودی، سرمایه گذاری مشترک، افزایش می دهند. یا سایر مشارکت های استراتژیک.

تسریع در راه اندازی زیرساخت شارژ

برای اینکه خودروهای برقی به جریان اصلی تبدیل شوند، به شبکه گسترده ای از راه حل های شارژ نیاز دارند تا منبع برق کافی را برای رانندگان فراهم کنند. به عنوان مثال، ایالات متحده اکنون حدود 100000 شارژر ایستگاهی عمومی دارد، اما این تعداد می تواند تا سال 2030 به حدود 1.2 میلیون شارژر افزایش یابد تا تقاضا را برآورده کند. در چین، تعداد ایستگاه های شارژ عمومی باید از 1.15 میلیون امروز به حدود پنج میلیون تا سال 2030 افزایش یابد، زمانی که بیش از 100 میلیون خودروی برقی مسافربری در جاده ها تردد خواهند کرد. به طور مشابه، ایستگاه های شارژ عمومی اروپا باید از 2.9 میلیون به 6.8 میلیون افزایش یابد – از حدود 340000 در سال 2021، 4 بسته به مسیر طی شده – در مدت مشابه.

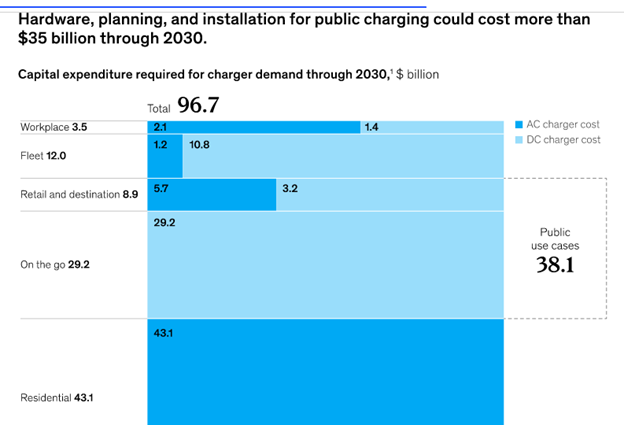

بسیاری از کشورها هنوز بودجه کافی برای حمایت از گسترش زیرساخت های شارژ را تعهد نکرده اند. ما تخمین می زنیم که بیش از 35 میلیارد دلار برای دستیابی به 1.2 میلیون شارژر عمومی مورد نیاز در ایالات متحده، به استثنای هزینه های شبکه و ارتقاء برق (نمودار) مورد نیاز است. 7.5 میلیارد دلار تعیین شده برای ایستگاه های شارژ عمومی در قانون سرمایه گذاری زیرساختی و مشاغل که اخیراً تصویب شده است تنها کسری از آنچه مورد نیاز است است.

ایجاد زیرساخت شارژ، دولت ها، شرکت های آب و برق و شرکت های شارژ جدید را با سوالات جالبی مواجه می کند. چند مبادله را در نظر بگیرید:

- ایستگاه های شارژ کجا باید قرار بگیرند؟ این سوال به اپراتورهای نقطه شارژ و سهامداران عمومی نیاز دارد تا بین الزامات رقیب از جمله دسترسی، راحتی و برابری تعادل برقرار کنند. به عنوان مثال، یک منطقه کم درآمد باید همان دسترسی به شارژ را ارائه دهد که مناطق پردرآمد.

- چه سرعتی برای شارژ ضروری است؟ شارژرهای سریع بیشترین راحتی را ارائه می دهند، اما گران ترین آنها نیز هستند. شارژرهای آهسته ممکن است اغلب نیازهای عمومی را برآورده کنند و به دلیل هزینه کمتر می توانند در تعداد بیشتری نصب شوند.

- بهترین راه برای ایجاد تعادل بین سود و راحتی چیست؟ ایستگاههای با بهرهوری بالا بازده بهتری را بر اساس هر واحد ارائه میکنند. افزایش تعداد شارژرها باعث کاهش استفاده و در نتیجه انتظارات سودآوری برای ارائه دهندگان می شود، اما زمان انتظار برای مصرف کنندگان را بهبود می بخشد (به عنوان مثال، در دوره های اوج تقاضا). بازیکنان می توانند مدل سازی مبتنی بر سناریو را برای تعیین کمیت و درک این مبادلات ایجاد کنند.

توسعه یک درک بسیار محلی از تقاضای شارژ بر اساس رفتارهای رانندگی و پارک – به جای فرض اینکه یک اندازه مناسب همه باشد – به ذینفعان کمک می کند تا به طور دقیق و کارآمد این مبادلات را ارزیابی کنند.

اهرم های متعددی وجود دارد که می تواند به رفع چالش های فعلی کمک کند و بسیاری از آنها به پشتیبانی قانونی مناسب متکی هستند. به عنوان مثال، رگولاتورها ممکن است بخواهند روند تأیید نصب نقطه شارژ را تسریع کنند، که در حال حاضر بین 9 تا 16 ماه طول می کشد. اگر دولت ها با سرمایه گذاری در ظرفیت بیشتر یا ساده کردن فرآیند، زمان ارزیابی سایت را کوتاه کنند، زمان راه اندازی سایت می تواند به میزان قابل توجهی کاهش یابد.

اقدام بعدی صنعت خودرو

طی دهه آینده، صنعت خودروسازی تغییراتی را تجربه خواهد کرد که در طول یک قرن گذشته دیده نشده است. اولین تغییر، از فناوری ICE به برقیسازی، توسعه وسایل نقلیه باتریدار را تشویق میکند که حاوی نرمافزار، اتصال و سیستمهای پیشرفته از جمله سرگرمی اطلاعاتی، رایانههای با کارایی بالا، ویژگیهای پیشرفته سیستمهای کمک راننده و پیشرانههای الکتریکی هستند. در نهایت، OEM ها ممکن است وسایل نقلیه کاملاً مستقلی بسازند که می توانند پیچیده ترین تجربه رانندگی را داشته باشند، از جمله، برای مثال، رفت و آمد از خانه مالک به محل کار، در حالی که راننده از این زمان برای انجام کارهایی مانند چک کردن ایمیل ها یا تماشای فیلم استفاده می کند.

در حالی که جذب AV در مقیاس بزرگ به نرمافزار، تأییدیههای نظارتی و پذیرش عمومی بستگی دارد، بسیاری از تحلیلگران معتقدند که وسایل نقلیه بسیار یا کاملاً خودمختار میتوانند فراتر از پایلوتها پیشروی کنند و پس از سال 2025 به جادهها برسند. کامیونهایی که در بزرگراهها سفرهای مرکز به هاب انجام میدهند ممکن است به خوبی انجام شوند. اولین کسی باشید که تایید تجاری را دریافت می کند. اگر OEM ها کمپین های عمومی برای آموزش مردم در مورد ایمنی و مزایای این وسایل نقلیه ایجاد کنند، ممکن است به تسریع جذب AV کمک کنند.

با این روندهای نوظهور، و وسایل نقلیه به طور فزاینده ای پیچیده می شوند، یک شرکت ممکن است برای به عهده گرفتن مسئولیت سرتاسر تولید دچار مشکل شود. بنابراین شرکتهای تخصصیتر احتمالاً وارد بخش خودرو خواهند شد و نقش بزرگتری در تعیین و یکپارچهسازی اجزا و فناوریهایی که تولید میکنند، ایفا خواهند کرد.

با چنین تغییراتی، اکوسیستم آینده ممکن است شباهت بیشتری به بخش فناوری پیشرفته امروزی داشته باشد، شرکتهایی که در تخصصهای مختلف به رهبران فناوری تبدیل میشوند و گاهی اوقات استانداردهای صنعت را تعیین میکنند. به عنوان یک مثال، مشتریان تجاری، از جمله ناوگان، اپراتورهای خدمات شاتل جمعی، و اپراتورهای تاکسی ربات نیز میتوانند دقیقتر شوند، دقیقاً مانند خریداران فناوری که به تنظیم مشخصات خود عادت دارند. از آنجایی که این مشتریان برای برآورده کردن تقاضای خود سفارشات خودروهای عمده را می دهند، OEM ها باید برای برآوردن نیازهای آنها پاسخگو باشند.

فراتر از فروش خودرو، اتصال بیشتر خودرو تمرکز صنعت را بر درآمدهای خدمات و چرخه عمر بیشتر خواهد کرد. خدمات پس از فروش معمولی، که در حال حاضر عمدتاً شامل فروش قطعات یدکی است، احتمالاً به سمت تعامل مستقیم و دیجیتالی با مشتریان برای ارائه خدمات از جمله بهروزرسانی خودروهای متصل گسترش مییابد. وسایل نقلیه جدید همچنین میتوانند فرصتهای درآمدی جدیدی را در طول چرخه زندگی ارائه دهند، از جمله موارد مربوط به شارژ، تحرک به عنوان یک سرویس، و سایر فرصتهای کسب درآمد از دادهها، مانند فروش دادههای خودروی ناشناس به بازارهای تخصصی.

اکوسیستم صنعت حتی پس از اینکه برقرسانی و رانندگی خودران به جریان اصلی تبدیل شد، به تکامل خود ادامه خواهد داد OEM ها ممکن است در نهایت سعی کنند فناوری های جدیدتری را برای به دست آوردن ارزش اضافی، با تمرکز بر مناطقی که می توانند پیشنهادات منحصر به فرد ایجاد کنند، منبع یابی کنند. در همین حال، با ظهور رهبران و ادغام صنعت، تعداد شرکتهای متخصص ممکن است کاهش یابد. جدول زمانی این تغییرات نامشخص است، به ویژه با توجه به رویدادهای خارجی مانند کمبود نیمه هادی ها و محدودیت های مواد خام، و ساختار صنعت می تواند در سال های آینده بسیار پویا باشد. تنها اطمینان این است که OEM ها و سایر سهامداران خودرو باید برای حمایت و تشویق مجموعه ای از انتقال ها در سال ها و دهه های آینده آماده باشند. https://www.mckinsey.com

استارتآپ EV Zypp Electric با کسب ۲۵ میلیون دلار تا سال ۲۰۲۵ به ۳۰ شهر هند خواهد رسید.