11 نوامبر 2020 توسط اوبی ازکوئه و آنتونی لو

تحقیقات نشان می دهد که تخصیص مجدد فعال و کارآمد منابع ، بازدهی بهتری نسبت به بازدهی ساده برای شرکت ها ایجاد می کند. در این مقاله نحوه تصمیم گیری سریعتر در مورد نمونه کارها آورده شده است.

تحقیقات اخیر مک کینزی نشان داد که طی یک دوره ده ساله ، شرکت هایی که به طور مرتب از طریق خریدها و واگذاری ها بین 10 تا 30 درصد از پرتفوی خود را تازه می کردند ، حدود 5 درصد از بازار بهتر عمل می کردند.

در یک رویکرد فعال برای تخصیص مجدد دارایی ها ارزش وجود دارد. با این حال ، اغلب اوقات ، شرکت ها در انتقال منابع مهم به چشم اندازهای تجاری جذاب تر تردید می کنند – حتی از دارایی های با عملکرد پایین نیز خودداری می کنند. چرا؟ مدیران توسعه شرکت به ما می گویند دلایل زیادی وجود دارد ، از جمله ترس از دست دادن عملکرد مجدد واحد تجاری ، درک عدم توانایی در جایگزینی درآمد از دست رفته و نگرانی در مورد کوچک کردن بیش از حد شرکت.

فرآیندهای سنتی بررسی اوراق بهادار شرکت ها – که در بیشتر کسب و کار ها فقط چند سال یکبار اتفاق می افتد – می تواند شرکت ها را بیشتر ترغیب کند تا هنگام تصمیم گیری در مورد واگذاری ، پای خود راکنار بکشند. در همین حال ، با حرکت سریعتر از هر زمان دیگری در بازارها ، سرعت و تعهد به عمل هر دو مثل بیمه هستند. تحقیقات ما نشان می دهد که به طور متوسط ، جدایی های انجام شده طی 12 ماه از زمان اعلام آنها ، کل بازده اضافی بیشتری از سهام طولانی مدت تر را به سهامداران داده است.

با توجه به این زمینه ، شرکت ها باید یک مدل چابک برای مدیریت پرتفوی خود و تصمیم گیری در مورد تخصیص اتخاذ کنند. چنین مدلی باید بر رویكرد امتحان شده و صادقانه برای بررسی مكرر نمونه كارها تأكید كند كه به رهبران توسعه شركت بینش عمیقی برای تصمیم گیری در مورد واگذاری با سرعت و اطمینان بیشتری می دهد.

بررسی نمونه کارهای چابک

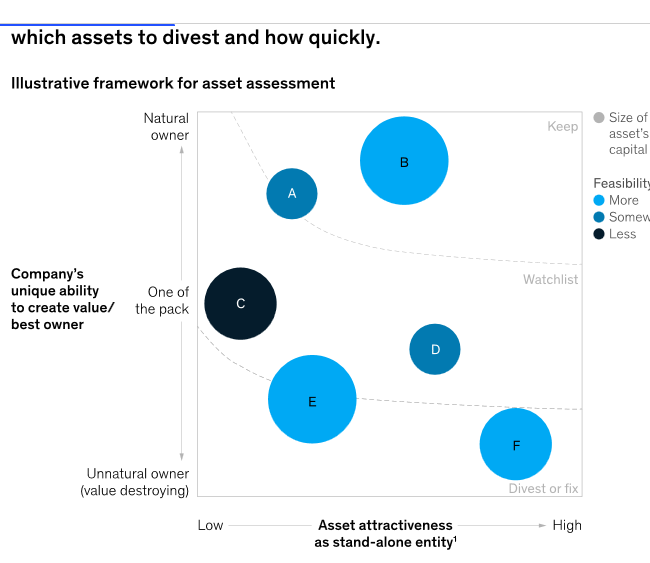

شرکت هایی که با تصمیمات تخصیص منابع روبرو هستند باید آن واحدهای تجاری یا دارایی هایی را که می توانند بیشترین ارزش را برای شرکت ایجاد کنند و آنهایی که شرکت بهترین مالک برای آنها است را در اولویت قرار دهند ، یعنی از همه ارزش بالقوه بیشتری دارند. برای این منظور ، بررسی منظم نمونه کارها می تواند نحوه قرار گرفتن هر کسب و کار در استراتژی کلی شرکت را نشان دهد. شرکت ها می توانند از چارچوب استراتژی شرکتی فعال شده در بازار استفاده کنند ، که توانایی منحصر به فرد شرکت در مالکیت یا ایجاد ارزش از یک دارایی را در برابر جذابیت دارایی به عنوان یک موجود مستقل ترسیم می کند (شکل 1).

اما بازه زمانی “منظم” سه تا پنج ساله برای بررسی اوراق بهادار دیگر کافی نیست و عملی برای همگام شدن با بازارهایی که به طور مداوم متلاشی می شوند ، است. تحقیقات و تجربیات ما در این زمینه اهمیت بازنگری در اوراق بهادار و تجدیدنظر در وضعیت مالکیت را به طور مکرر نشان می دهد. سرعت بررسی ها باید با سرعت تغییر در صنعت مطابقت داشته باشد – به عنوان مثال ، درصورت ورود تازه واردان به بازار ، فناوری های برهم زننده یا سایر عوامل رقابتی ، هر دو سال یکبار یا حتی زودتر.

برای بررسی بیشتر اوراق بهادار ، رهبران کسب و کار ها باید فرایند قابل اطمینان و قابل تکراری را برای این کار اتخاذ کنند – روشی که در آن رهبران تجاری دستاورد های مورد نظر نمونه کارهای شرکت را در ابتدا تعریف می کنند و سپس به طور منظم عملکرد شرکت را برای رسیدن به آن اهداف کنترل می کنند. آنها باید سرعت و فرکانس انتقال منابع درآمد و انعطاف پذیری پرتفوی در تغییر بازار را ارزیابی کنند. آنها باید تا حد زیادی به معیارهای استاندارد متکی باشند – برای مثال ، اختصاص دادن رتبه بندی و امتیازات عملکرد به عناصر نمونه کارها و تنظیم مداوم آن معیارها بر اساس آخرین اطلاعات. به عنوان مثال ، رهبران کسب و کار ها باید به طور معمول عملکرد کلی نمونه کارها را در برابر همتایان و برخلاف انتظارات سرمایه گذاران را در نظر بگیرند.

اطلاعات تولید شده توسط این تجزیه و تحلیل می تواند به رهبران تجاری نشان دهد که آیا آنها واقعاً بهترین مالک یک دارایی هستند یا خیر و همچنین جدا کردن یک دارایی از بقیه شرکت تا چه حد امکان پذیر است. به عنوان مثال ، یک تولید کننده جهانی کالاهای صنعتی ، به عنوان بخشی از روند برنامه ریزی استراتژیک سالانه خود ، بررسی نمونه کارها را انجام داد و فرصت ها را برای واگذاری یک واحد تجاری که به نظر می رسید شرکت دیگر مالک طبیعی آن نیست ، شناسایی کرد. این بررسی همچنین نشان داد که جدا کردن عملیات فروش دشوار است.در برخی از کشورها ، عملیات فروش واحد تجاری نیاز به فروش محصولاتی دارد که تولید کننده به همراه محصولاتی که تولید کننده نگهداری می کند ، واگذار می کند. با توجه به این پیچ و تاب ، مدیریت ارشد تصمیم به حفظ واحد تجاری گرفت اما طرحی را آغاز کرد تا به طور رسمی واحد تجاری را برپا دارد تا عملکرد آن به طور جداگانه پیگیری و گزارش شود. به این ترتیب ، تولید کننده خطوط روشنی برای پاسخگویی ایجاد کرد و گزینه واگذاری واحد تجاری در آینده را حفظ کرد.

تصمیم گیری چابک

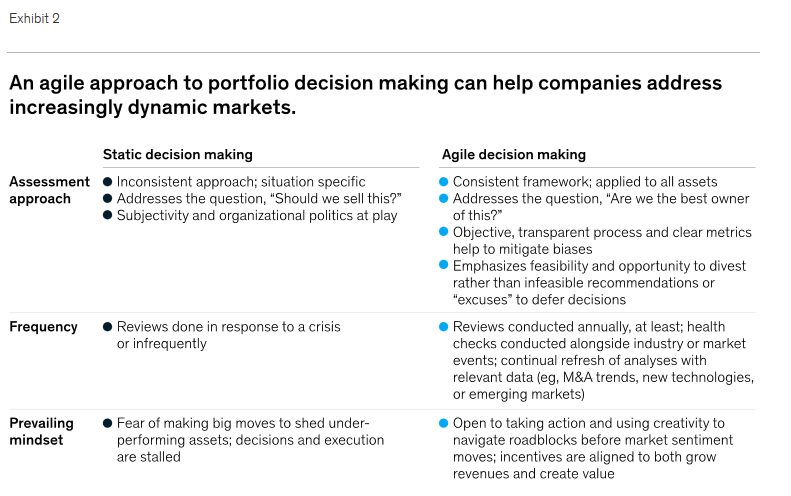

حتی بعد از بررسی دقیق نمونه کارها ، مدیران به زمان نیاز دارند – برای مثال ، عملکرد کوتاه مدت را در برابر چشم اندازهای طولانی مدت در نظر بگیرند ، یا خرید بیشتری از هیئت مدیره یا سایر رهبران اصلی داشته باشند. خبر خوب این است که اتخاذ رویکرد تکرار شونده یا چابک برای بررسی اوراق بهادار می تواند شفافیت را در بین این رهبران کسب و کار افزایش دهد ، اینرسی سازمانی و سوگیری های داخلی را کاهش دهد و گفتگوها را بیشتر فراگیر کند – همه اینها به رهبران کسب و کار کمک می کند تا در مورد واگذاری ارزش آفرینی به هم پیوند خورند. تصمیمات در صورت بوجود آمدن فرصتها ، نه بعد از آمدن و از بین رفتن آنها (شکل 2).

یک شرکت بزرگ کالای مصرف کننده جهانی در بررسی استراتژیک این تجارت ، نمونه کارهای خود را بررسی کرد. این شرکت می خواست سبد سهام خود را به سمت بخشهای سودآورتر سوق دهد و می خواست ترکیبی بهینه از داراییها ، فرصتهای واگذاری و موضوعات بالقوه سرمایه گذاری را شناسایی کند. وقتی مدیریت ارشد اهداف و عملکرد شرکت را در فعالیت های قبلی M&A بررسی کرد ، دریافت که این شرکت به طور کلی بازدهی کمتر از متوسط را در مقایسه با معیارهای داخلی ارائه داده است. با در دست داشتن این داده ها و از طریق یک سری بررسی های منظم نمونه کارها که به دنبال آن انجام شد ، مدیران ارشد توانستند استراتژی M&A شرکت و همچنین استراتژی اصلی آن و اینکه این دو چگونه می توانند مکمل یکدیگر باشند را روشن کنند. این تجزیه و تحلیل شرکت را قادر می سازد تا چندین مضمون M&A را تعریف کند و سرمایه گذاری هایی را دنبال کند که بیشتر با اهداف کلان استراتژیک آن مطابقت داشته باشد و بدین ترتیب احتمال دریافت بازده بالاتر از حرکات خود افزایش یابد.

چه چیزی مانع از واگذاری شما می شود؟

وجود زیرساخت برای نظارت بر عملکرد سبد سهام و تسریع در تصمیم گیری در مورد واگذاری به ویژه در صنایع مستعد اختلال – از فناوری های جدید ، سرمایه گذاران فعال یا شوک های ژئوپلیتیک بسیار مهم است. به عنوان مثال ، در یك شركت فناوری ، از روسای واحدهای تجاری خواسته می شود كه در هر بازبینی استراتژیك ، هم اهداف پیشنهادی خرید را بیاورند و هم محصولات پیشنهادی را برای خروج. آنها باید پرونده ای را برای نگهداری برخی محصولات ارائه دهند و در بعضی مواقع از آنها خواسته می شود كه در حال حاضر در سبد خرید “کالایی” را برای هدفی كه ارزش آن را دارند معامله كنند. این جلسات رهبران کسب و کار را مجبور به جدایی از وضع موجود کرده است ، و آنها باعث شده اند که تیم مدیریتی به فکر حرکت پورتفولیو باشد.

در همین حال ، مدیر عامل جدید در یک شرکت نرم افزاری در هفته اول کار خود بررسی نمونه کارها را آغاز کرد. رشد راکد بود و مدیر عامل جدید انتظار اقدام یک سرمایه گذار فعال را داشت. از طریق بررسی ، او چندین گزینه نزدیک و بلند مدت را برای واگذاری دارایی و بهبود نمونه کارها کشف کرد. مدیر عامل و تیم مدیریت ارشد از اطلاعات حاصل از بازبینی برای تعیین یک استراتژی جسورانه برای شرکت و همچنین یک نقشه راه برای تحقق آن استفاده کردند . آنها به شرط خود را با سرمایه گذار فعال به اشتراک گذاشتند. تیم اجرایی این سرمایه گذار فعال را به نفع خود جلب کرد و حمایت گسترده ای برای تبدیل شرکت به دست آورد.

مدیریت سبد سهام چابک همچنان یکی از بزرگترین اهرم های بهبود عملکرد شرکت است. داشتن یک دید واضح و بی طرفانه از نحوه عملکرد دارایی ها و اینکه هنوز چه دارایی هایی برای شرکت ارزش آفرینی می کنند بسیار حیاتی است. مدیران سبد سهام چابک می توانند از مکانیزمهای توصیف شده در این مقاله و سایر موارد برای جلوگیری از پیوندهای عاطفی با دارایی های قدیمی استفاده کنند. و هنگامی که تصمیمی برای واگذاری اتخاذ شد ، مدیران باید اقدام کنند – قبل از تغییر مجدد بازار ، راه هایی برای پیمایش خلاقانه موانع موجود در جاده ها و به حداکثر رساندن ارزش پیدا کنند.